Die Grundsteuer, ein Zukunftsproblem!

Die Grundsteuer muss weg

Es gibt eine einfache, aber sinnvolle Lösung für die vom Bundesverfassungsgericht geforderte Neuregelung

Der Bundestag stand unter Zeitdruck: Mit Urteil vom 10. April 2018 (lBvL 11/14) hat das Bundesverfassungsgericht entschieden, dass die Vorschriften der Einheitsbewertung für die Bemessung der Grundsteuer verfassungswidrig sind. Hintergrund dieser Entscheidung war, dass die Einheitswerte im Westen Deutschlands seit 1964 (im Osten sogar seit 1935) nicht mehr an die tatsächlichen Verhältnisse angepasst wurden. Das Karlsruhe sah aus diesem Grund Artikel 3 Grundgesetz (GG) und das aus dieser Vorschrift folgende Gebot der Lastengleichheit im Steuerrecht als verletzt an.

Der Gesetzgeber wurde verpflichtet, bis spätestens 31. Dezember 2019 eine Neuregelung zu treffen, andernfalls wäre die Grundsteuer zum 1. Januar 2020 ausgesetzt worden, wodurch jährlich rund 14 Milliarden Euro an Einnahmen weggefallen wären.

Im Oktober kam das Parlament schließlich der Vorgabe des Gerichts nach. Anfang November hat auch der Bundesrat dem neuen Gesetz zugestimmt.

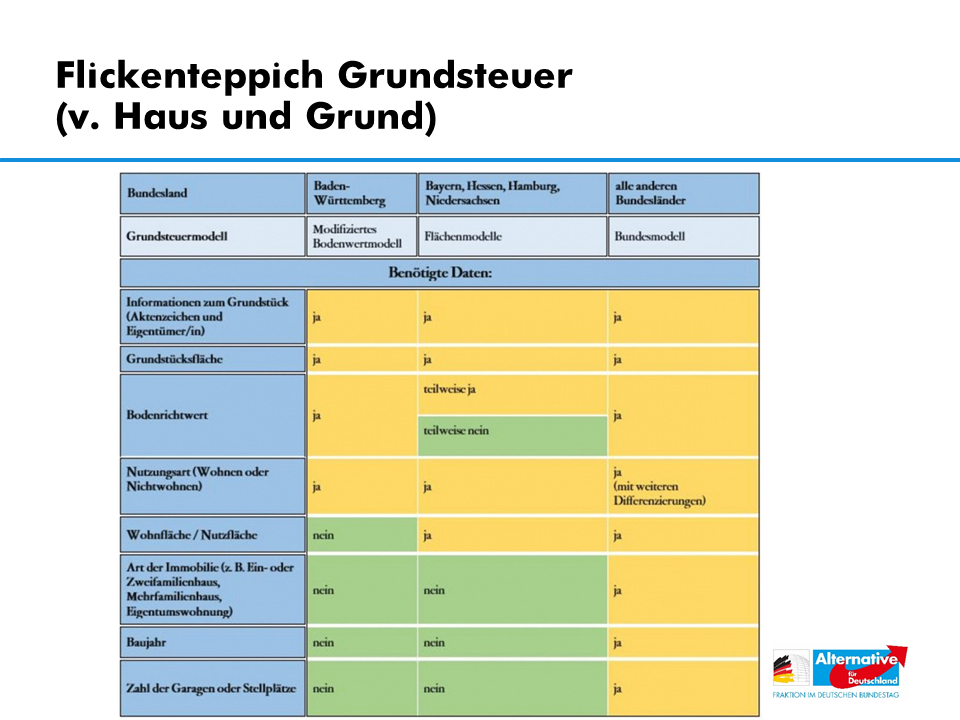

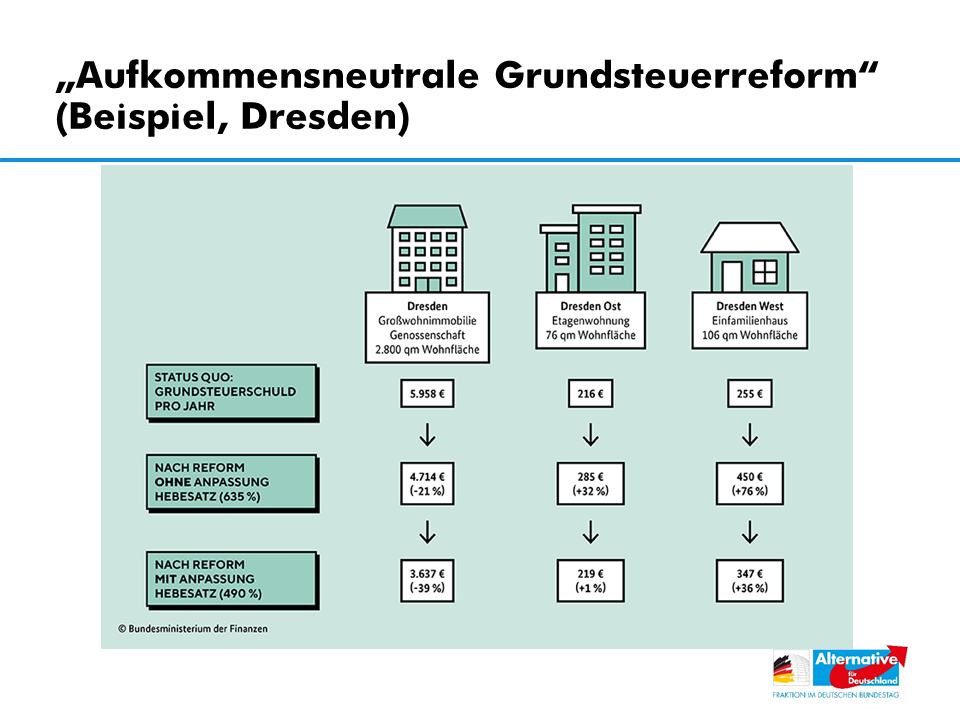

Die Länder können hierbei entscheiden, ob sie das Bundesmodell nutzen oder eine eigene Berechnungsmethode entwickeln. Wie teuer die Steuer künftig für Hauseigentümer und Mieter wird, hängt letztlich von den Kommunen ab. Man kann jedoch mit einer Erhöhung der Grundsteuer in den meisten Kommunen rechnen.

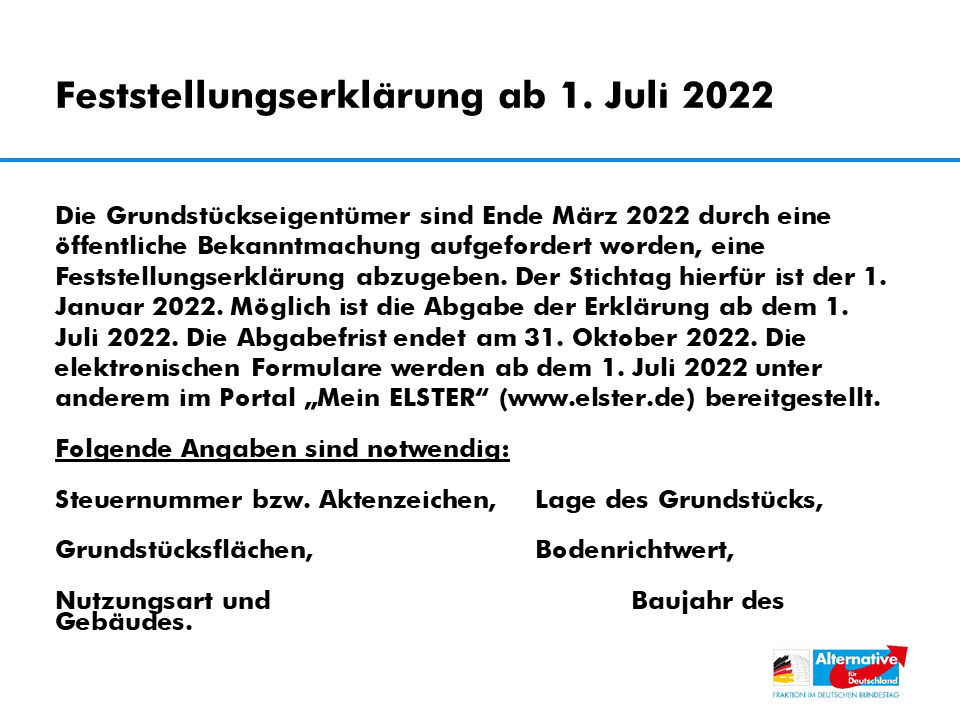

Die Berechnungsmethode von Bundesfinanzminister Olaf Scholz (SPD) stützt sich weiterhin auf den Wert und auf die Fläche einer Immobilie, deshalb müssen ab 2022 alle 35 Millionen Grundstücke in Deutschland neu bewertet werden, danach alle sieben Jahre. Auch die durchschnittlichen Mieten in der betreffenden Wohnlage sollen nach dem Scholz-Modell einfließen. Diese Methode wird daher zu einem erheblichen Verwaltungsmehraufwand führen.

Den Ländern steht es mit der sogenannten Öffnungsklausel jedoch frei, ob sie Scholz folgen oder eigene Berechnungsmethoden entwickeln wollen.

„Damit wird die Steuerlast im kommenden Jahr für viele steigen. Dass dies ein guter Tag für unsere Kommunen sei, wie sich Bundesfinanzminister Olaf Scholz freut, da es wieder eine faire und verfassungsfeste Grundsteuer in Deutschland gebe, wage ich mehr als zu bezweifeln“, kommentiert Kay Gottschalk, der für die AfD-Fraktion im Finanzausschuss sitzt, die Gesetzesänderung.

Ob die neue Version der Grundsteuer, für die Gleichzeitig das Grundgesetz geändert wurde, um es den Bundesländern eine eigene Gesetzgebungshoheit bei der Grundsteuer einzuräumen, verfassungskonform ist, darf bezweifelt werden, da sie ungeachtet der wirtschaftlichen Leistungsfähigkeit des Steuerpflichtigen erhoben wird.

Der Arbeitskreis Finanzen der AfD-Fraktion im Bundestag hat dagegen eine vergleichsweise einfache Lösung: die Abschaffung der Grundsteuer.

Diese Forderung basiert auf folgenden Gründen:

1. Die Grundsteuer wird bei allen Verfahren unabhängig von der wirtschaftlichen Leistungsfähigkeit erhoben. Dies steht im Widerspruch zu den Grundsätzen der Fairness und Gerechtigkeit.

2. Die Grundsteuer ist ähnlich einer Vermögenssteuer und ähnelt in der Wirkung daher einer Kopfsteuer.

3. Sie stellt eine potenzielle Belastung der verfassungsrechtlich gesicherten Steuerfreiheit des Existenzminimums dar.

4. Die Grundsteuer wird von Mietern getragen und verstärkt dadurch den Mangel an preiswerten Wohnraum.

5. Sie hat aus volkswirtschaftlicher Sicht mit weniger als zwei Prozent des gesamten Steueraufkommens eine untergeordnete Bedeutung.

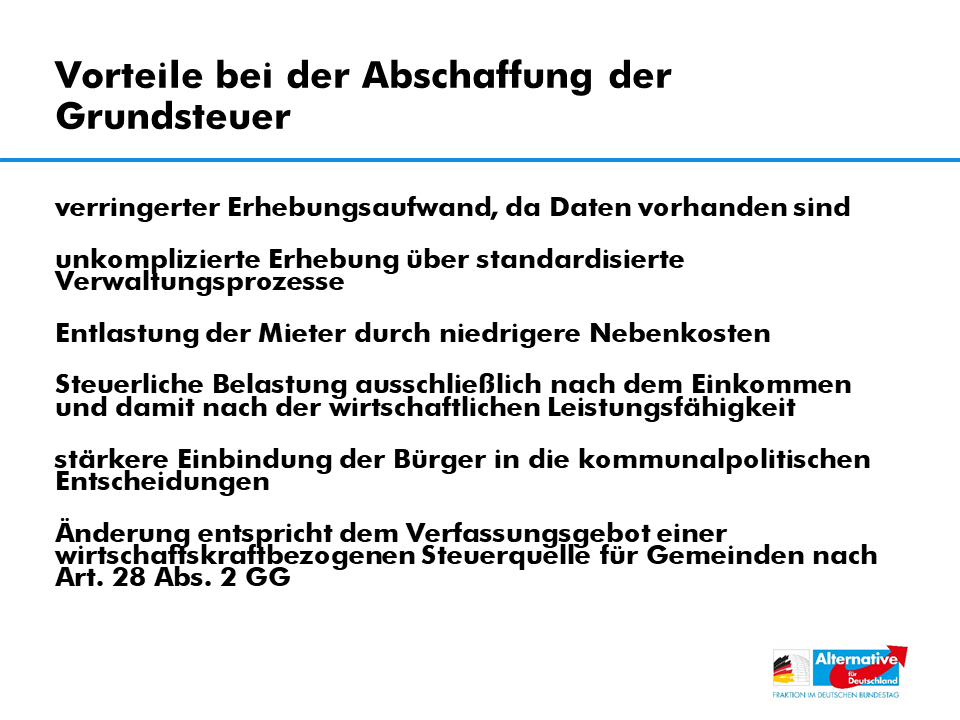

6. Einsparungen im Bereich der Finanz- und Gemeindeverwaltung durch das Wegfallen der Erhebungsstellen würde zu einer erheblichen Entbürokratisierung im Bereich der Kommunen führen.

Die AfD-Fraktion hat daher am 21. März 2019 einen Antrag (Drs. 19/11125) zur Abschaffung der Grundsteuer vorgestellt, der eine Abkehr vom Äquivalenzprinzip beinhaltet. Dagegen aber eine Substitution des heutigen Aufkommens der Grundsteuer durch die Einkommenssteuer. Ein direkter Bezug zu Eigentum an Grund und Boden fällt daher weg. Es wird eine Änderung der Erhebungsmethode zu einem Hebesatzrecht der Gemeinden an der Einkommenssteuer für natürliche Personen (zulässig nach Art. 106 Abs. 5 GG) vorschlagen mit der Festlegung von Ober- und Untergrenzen der Hebesätze, um so Steueroasen zu vermeiden. Analog zu Dänemark und der Schweiz bietet es sich an, Gemeinden ein eigenes Hebesatzrecht auf ein Prozent der Bemessungsgrundlage der Einkommensteuer einzuräumen. Der Hebesatz darf hierbei die Schwelle von 200 Prozent und damit zwei Prozent des zu versteuernden Einkommens nicht überschreiten.

Die Vorteile dieses Modells sprechen klar für sich: Der Erhebungsaufwand wird deutlich verringert, da die Daten bereits vorhanden sind. Dazu werden die Mieter durch niedrigere Nebenkosten deutlich entlastet. Die steuerliche Belastung wird ausschließlich nach dem Einkommen und damit nach der wirtschaftlichen Leistungsfähigkeit berechnet, was zur gewünschten Gerechtigkeit führt. Die Bürger werden stärker in die kommunalpolitischen Entscheidungen eingebunden. Außerdem entspricht die Änderung dem Verfassungsgebot einer wirtschaftskraftbezogenen Steuerquelle für Gemeinden nach Art. 28 Abs. 2 GG.

Ein weiterer Antrag der AfD-Fraktion im Bundestag wurde am 26. Juni 2019 (Drs. 19/11125) eingebracht unter dem Titel „Eine echte Gemeindesteuerreform auf den Weg bringen“, in dem man die Gegenfinanzierung zur Abschaffung der Grundsteuer noch konkreter ausgestaltet hat.

Antrag der AfD Bundestagsfraktion:

Drucksache 19/11125 –Dem Grundsteuerverfahren den Erklärungsdruck nehmen – Grundeigner,

steuerberatende Berufe und Verwaltung entlasten

Antrag AfD Bundestagsfraktion:

Drucksache 20/1864 -Echte Gemeindesteuerreform auf den Weg bringen

Grundsteuer, finanzpolitische Leitlinien

8.1 Grundsteuer abschaffen und Steuerausfälle kompensieren

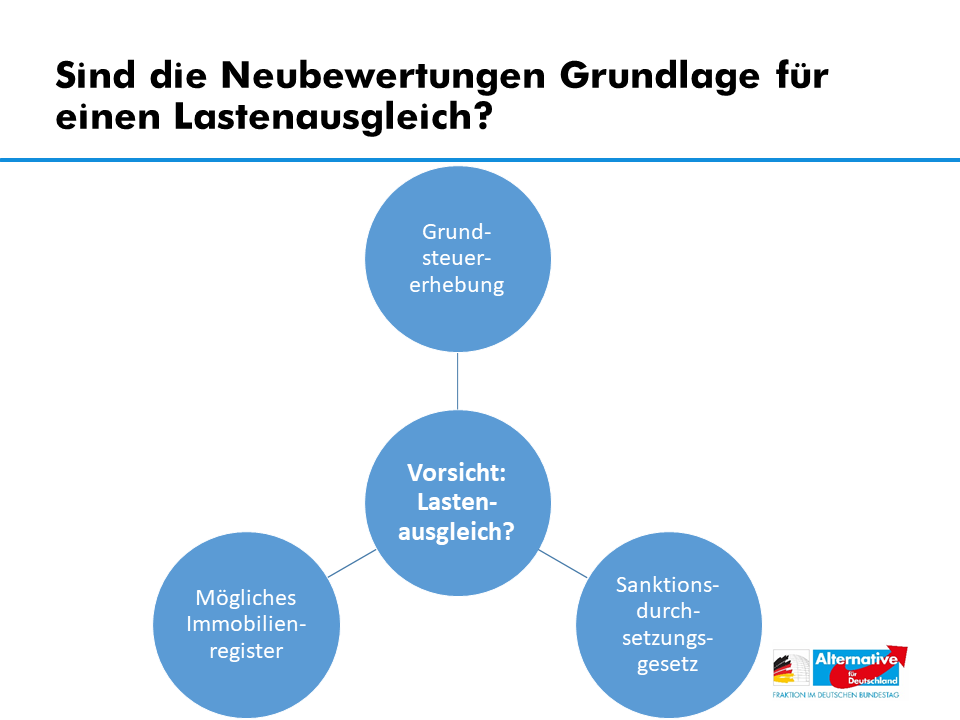

Die Kommunen haben im Jahr 2019 insgesamt 14,4 Milliarden Euro an Grundsteuer eingenommen. Das Bundesverfassungsgericht hat im April 2018 die grundsteuerliche Bewertung nach den sogenannten Einheitswerten für verfassungswidrig erklärt und den Gesetzgeber beauftragt, eine neue Bewertung bis Ende 2024 umzusetzen, die dem Verfassungsprinzip der gleichmäßigen Bewertung entspricht. Der Bund erließ daraufhin Ende 2019 ein neues Grundsteuergesetz, das die Bewertung von Immobilien an Boden- und Gebäudewerten orientiert. Wegen der dadurch intendierten flächendeckenden Erhöhung des Grundsteueraufkommens wurde auf Druck der Bundesländer eine Ausstiegsklausel im Gesetz verankert, die abweichende Modelle zulässt. In der Zwischenzeit ist erkennbar, dass einige Länder eigenständige Grundsteuermodelle landesgesetzlich einführen werden. Das verfassungsrechtliche Anliegen eines einfachen und gerechten Gesetzes wird dadurch nicht erfüllt.

Die Grundsteuer, speziell das jetzt verabschiedete Konzept der Bundesregierung, kommt in ihrer wirtschaftlichen Wirkung einer Vermögensteuer gleich. Sie ist eine Steuer, die ungeachtet der wirtschaftlichen Leistungsfähigkeit erhoben wird und soll nach Ansicht des Arbeitskreises Finanzen abgeschafft werden.

Die Grundsteuer zeichnet sich durch die Besonderheit aus, dass der Eigentümer als Steuerschuldner und der Steuerträger der Grundsteuer vielfach auseinanderfallen. Im gesamten Mietwohnungsbau wird die Lastentragung der Grundsteuer nach geltendem Mietrecht über das Institut der Betriebskosten weitergeleitet an den Mieter. Zudem ist die Grundsteuer außerordentlich verwaltungsaufwendig,

denn sie bewirkt eine periodisch wiederkehrende Bewertung von rund 36 Millionen Einheiten, mit verschiedenen Ländermodellen, die zu einem viel zu hohen und vermeidbaren Aufwand bei den Steuerpflichtigen, dem Fiskus und den Finanzgerichten führen.

Als Kompensation für die Abschaffung dieser bedeutenden Gemeindesteuer müssten Gegenfinanzierungsmöglichkeiten geschaffen werden durch eine hebesatzfähige Beteiligung der Kommunen auf ihren Einkommensteueranteil bzw. die Körperschaftsteuer. Was die Einkommensteuer angeht, findet sich bereits im Grundgesetz die verfassungsrechtliche Öffnung einer solchen bundesgesetzlichen Lösung. Anknüpfungspunkt bei der Einkommensteuer sollte der Wohnsitz sein. Bei der Körperschaftsteuer sollten über den juristischen Unternehmenssitz hinaus alle Standorte herangezogen werden, an denen unternehmerische Tätigkeit entfaltet wird.